Nikt nie lubi o tym rozmawiać.

Ponieważ gdy już to zrozumiesz, nie możesz tego 'nie widzieć'.

Stany Zjednoczone mają strukturę zadłużenia tak kruchą, że ma ona na celu odciągnięcie płynności z globalnego systemu finansowego — nie emocjonalnie, nie politycznie, ale mechanicznie.

Jeśli posiadasz Bitcoina, akcje, kryptowaluty, złoto lub jakiekolwiek ryzykowne aktywa, to ma większe znaczenie niż jakikolwiek nagłówek czy cykl szumu.

Numer, który zmienia wszystko

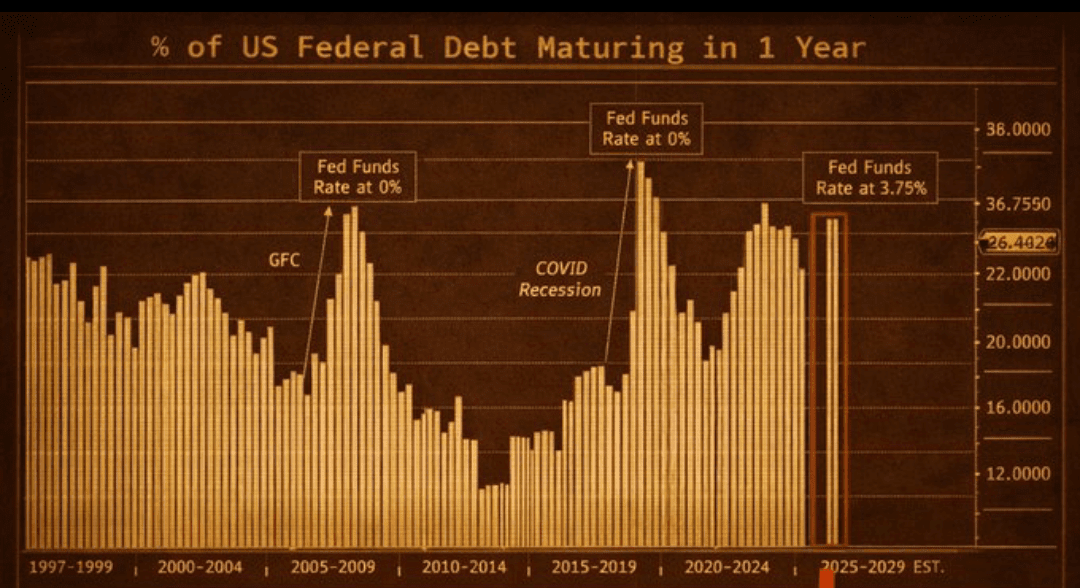

Ponad 25% całkowitego zadłużenia USA wygasa w ciągu najbliższych 12 miesięcy.

To ponad 10 bilionów dolarów, które musi zostać refinansowane — bez opóźnień, bez luk, bez kreatywnej księgowości.

To największa ściana refinansowania w nowożytnej historii USA.

Dlaczego to było w porządku w 2020 roku — a niebezpieczne teraz

W 2020 roku: • Stawki procentowe były bliskie zeru

• Płynność była przepełniona

• Fed wsparł wszystko

• Koszty refinansowania były znikome

W pewnym momencie prawie 29% długu USA było krótkoterminowe — i nikogo to nie obchodziło.

Przewiń do dziś: • Stawki polityki około 3,75%

• Nabywcy obligacji domagają się rzeczywistego zysku

• Płynność już jest napięta

• Poziomy długu są znacznie większe

Ta sama struktura długu przeszła z nieszkodliwej do toksycznej.

Co naprawdę się wydarzy (Bez teorii tutaj)

Skarb USA nie ma wyboru.

Aby refinansować wygasający dług, musi: • Emisja ogromnych ilości nowych obligacji skarbowych

• Zalać rynki obligacji podażą

• Konkurują z każdym innym aktywem o kapitał

To nie jest spekulacja — tak działają rynki obligacji.

Każdy dolar kupujący obligacje skarbowe to dolar, który nie trafia do: • Akcji

• Krypto

• Złoto

• Rynki wschodzące

• Kredyt prywatny

• Aktywa ryzykowne

Płynność nie znika — jest przekierowywana.

„Cięcia stóp uratują nas” — Niekoniecznie

Rynki wyceniają 2–3 cięcia stóp.

To nie rozwiązuje problemu.

Nawet przy cięciach: • Koszty refinansowania pozostają znacznie powyżej poziomów z 2020 roku

• Wolumen długu jest ogromny

• Emisja obligacji jest nieunikniona

Cięcia mogą spowolnić krwawienie.

Nie zatrzymują odpływu.

To nie jest wezwanie do recesji — jest gorzej

To nie dotyczy natychmiastowego krachu.

Chodzi o powolny odkurzacz płynności.

Kiedy płynność się kurczy: • Wyceny się kompresują

• Wahania wzrastają

• Korelacje rosną do 1

• Aktywa spekulacyjne pękają pierwsze

Tak umierają rynki byka, cicho, a nie głośno.

Dlaczego Krypto jest szczególnie narażone

Krypto rozwija się dzięki nadmiarowi płynności.

Kiedy pieniądze są tanie: • Bitcoin rośnie

• Altcoiny eksplodują

• Dźwignia się rozszerza

• Spekulacja szaleje

Kiedy płynność się kurczy: • Dźwignia się rozwiązuje

• Słabe ręce są zmuszone do odejścia

• Wahania wzrastają

• Tylko najsilniejsze aktywa przetrwają

To nie jest propagandą niedźwiedzia.

To jest makro mechanika.

Okno 12–24 miesięcy, które ma znaczenie

Ta ściana refinansowania nie uderza raz — trwa.

W ciągu następnych 1–2 lat USA muszą: • Ciągle odnawiać dług

• Ciągle emitować obligacje

• Ciągle absorbują płynność

To tworzy trwałą presję na wszystkich globalnych rynkach.

To nie jest krach.

Mielenie.

Niewygodna prawda

Nie ma bezbolesnego wyjścia: • Więcej emisji długu → odpływ płynności

• Monetizacja → słabszy dolar

• Represja finansowa → zniekształcone rynki

Każda droga wiąże się z bólem — gdzieś.

Co to oznacza dla inwestorów

To nie jest wezwanie do paniki.

To wezwanie, aby przestać ignorować płynność.

Wchodzimy w fazę, w której: • Płynność > narracje

• Makro > mikro

• Zarządzanie ryzykiem > hopium

Następni zwycięzcy nie będą najsłynniejszymi głosami.

Będą tymi, którzy rozumieją, kiedy płynność znika — i kiedy wraca.

📉 Rynki nie wybaczają ignorancji.

📊 Nagradzają przygotowanie.

#GlobalLiquidity #USDebtCrisis #MacroReality #RiskManagement #MarketCycles

Śledź RJCryptoX, aby otrzymywać powiadomienia w czasie rzeczywistym.