إذا كنت قد كنت حول التشفير لفترة كافية، فقد لاحظت على الأرجح نمطًا: الأسواق تحب السرعة والسرد، ولكن التمويل الحقيقي يهتم بشيء آخر تمامًا. النهائية في التسوية، مسارات المراجعة، التحكم في الوصول، السرية، والامتثال. لهذا السبب ينتهي الأمر بمعظم الأحاديث حول "التبني المؤسسي" بالشعور بالفراغ. لا تتجنب المؤسسات سلاسل الكتل لأنها تكره الابتكار. إنهم يتجنبونها لأن السلاسل العامة مصممة لكشف كل شيء بشكل افتراضي، والتمويل المنظم مصمم لكشف ما هو ضروري فقط.

هذه هي الفجوة التي تستهدفها شبكة Dusk منذ سنوات، ولهذا السبب يستمر المتداولون والمستثمرون في العودة إليها كلما تغيرت محادثة السوق من دورات الميمكوين إلى الأصول الواقعية والأسواق المنظمة على السلسلة. تموضع Dusk محدد للغاية: طبقة 1 تركز على الخصوصية للتطبيقات المالية، مبنية بحيث يمكنك الحصول على السرية والامتثال في نفس الوقت. ليست "الخصوصية كوسيلة للهروب"، ولكن الخصوصية كميزة أساسية للبنية التحتية لنقل القيمة المنظمة.

لفهم لماذا هذا مهم، تخيل سيناريو بسيط في العالم الحقيقي. صندوق يريد إعادة توازن المراكز في الأوراق المالية المرمزة. في سلسلة عامة نموذجية، تصبح كل حركة إشارة. يمكن للأطراف المقابلة تتبع التدفقات، ويمكن للمنافسين استنتاج الاستراتيجية، وأي شخص يمكنه رسم خرائط المحافظ. في TradFi، يتم حماية هذه المعلومات لأن التنفيذ المسبق وتسرب المعلومات هو تكلفة حقيقية. الآن طبق ذلك على السندات الشركات، والأسهم، والعمليات الخاصة، والفواتير، أو المنتجات المهيكلة. في اللحظة التي تذهب فيها هذه الأصول على السلسلة، تتوقف الخصوصية عن كونها اختيارية. تصبح شرطًا أساسيًا.

أطروحة Dusk هي أن الأسواق المالية تحتاج إلى إفصاح انتقائي: يمكن أن تظل المعاملات سرية، ولكن لا يزال يمكن إثبات أنها تتوافق مع القواعد. هنا تأتي إثباتات المعرفة الصفرية (ZKPs). تتيح ZKPs للمستخدم إثبات أن شيئًا ما صحيح (على سبيل المثال، "هذه الصفقة صالحة"، "المرسل مخول"، "الحساب اجتاز الفحوصات المطلوبة"، "الأرصدة كافية") دون الكشف عن البيانات الخاصة الأساسية (تفاصيل الهوية، المبالغ، الأطراف المقابلة). لقد اتخذت Dusk خطوة كبيرة في هذا التصميم، مبنية حول عقود ذكية سرية والتحقق من الخصوصية.

هذه هي الجزء الذي أجد شخصيًا الأكثر "مناسبًا للمؤسسات" عن Dusk: إنها لا تتعامل مع الامتثال كميزة إضافية. معظم أنظمة التشفير لديها النهج المعاكس. إنهم يطلقون بدون إذن، ثم يحاولون إضافة الامتثال على الحواف باستخدام بوابات الواجهة الأمامية، وعقود القوائم السوداء، أو المراقبة خارج السلسلة. تكره المؤسسات ذلك لأنه هش. يكرهه المنظمون لأنه يصبح تنفيذًا غير مباشر. نهج Dusk أقرب إلى كيفية بناء الأنظمة المنظمة: القواعد مضمنة في بنية السوق نفسها، مع الحفاظ على بيانات المستخدم محمية بشكل افتراضي.

من منظور الجدول الزمني، كانت Dusk موجودة لفترة كافية بحيث لا تعتبر "شيء جديد لامع". تأسست في عام 2018 وكانت تتطور نحو سرد بنية تحتية مالية مؤسسية لسنوات. كانت علامة السوق الرئيسية هي الانتقال إلى عمليات الشبكة الرئيسية في عام 2025، مع الإشارة إلى أن الشبكة أنتجت أول كتلة غير قابلة للتغيير في 7 يناير 2025. هذا التاريخ مهم للمتداولين لأنه يمثل انتقالًا من الوعد إلى التنفيذ: تعيد الأسواق تقييم المشاريع عندما تتوقف عن كونها خرائط طرق وتبدأ في أن تكون أنظمة.

من جانب البنية التحتية، يؤكد تصميم Dusk على التسوية النهائية السريعة وتأكيدات زمن الانتظار المنخفضة، وهو أمر حاسم للأسواق المالية حيث لا يمكن أن تتحمل إجراءات تنفيذ التجارة وتدفقات التسوية عدم اليقين. تصف وثائقهم تصميم الإجماع كإثبات للحصة قائم على اللجنة، مع نهائية حتمية بمجرد تصديق كتلة، تهدف إلى تجنب إعادة التنظيم التي تواجه المستخدم في التشغيل العادي. هذه اللغة نوع من "المعطيات المالية". أنظمة TradFi مصممة حول النهائية والتسوية القابلة للتنبؤ، وليس التأكيدات الاحتمالية.

عامل آخر يحافظ على أهمية Dusk هو ضغط التوافق والتشغيل المتداخل. حتى لو كانت سلسلة مثالية من الناحية التكنولوجية، فإن السيولة وأدوات المطورين هي قوى جاذبية. لهذا السبب تم مراقبة دفع Dusk نحو التوافق مع EVM عن كثب، مع الإشارة إلى "DuskEVM" ووحدات الخصوصية المصممة لحماية تفاصيل المعاملات مع الحفاظ على إمكانية المراجعة. إذا نضجت تلك الطبقة، فإنها تخفض احتكاك التبني لأن المطورين يمكنهم إعادة استخدام أدوات Ethereum الموجودة مع الحصول على خصائص الخصوصية/الامتثال التي لا يوفرها Ethereum نفسه بشكل أصلي.

هناك أيضًا زاوية عملية لـ"بنية السوق" هنا التي أحيانًا ما يقلل منها المتداولون: الأصول المنظمة ليست مجرد رموز، بل هي تدفقات عمل. فحوصات KYC/AML، قيود النقل، أهلية المستثمر، متطلبات التقارير، الإجراءات المؤسسية، وإجراءات المنازعات. إذا لم تستطع سلسلة الكتل التعبير عن تلك القيود بطريقة قابلة للبرمجة، فلن تلمسها المؤسسات. تم بناء علامة Dusk التجارية بالكامل حول حل هذا: جعل الامتثال الذي يحافظ على الخصوصية ليس مجرد ممكن، ولكن بسيطًا بما يكفي ليتم استخدامه من قبل المشاركين الماليين الحقيقيين.

الآن، السؤال الصادق للمستثمر: هل يترجم هذا إلى قيمة رمزية؟

الرؤية المتفائلة بسيطة. إذا نمت الأصول المرمزة والأسواق المنظمة على السلسلة، ستحتاج السوق إلى سلاسل يمكنها دعم التسوية السرية دون كسر الامتثال. هذه ليست قائمة ضخمة. رهان Dusk طويل الأمد هو أنه عندما تصبح "التمويل على السلسلة" حقيقية، فلن تعمل على سلاسل تم بناؤها أساسًا للميمات، أو NFTs، أو التجارب العامة في DeFi.

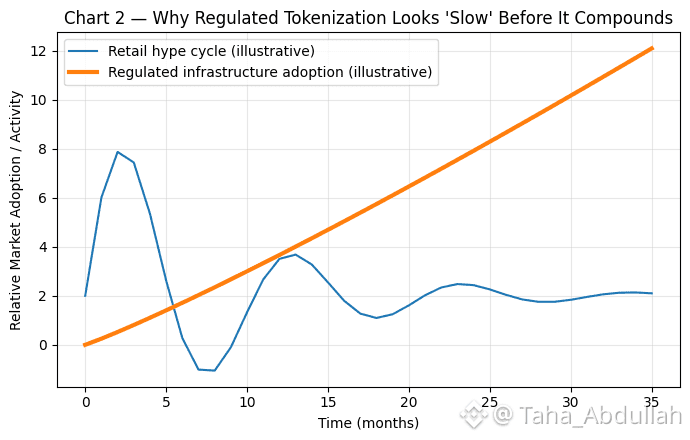

الرؤية المشككة عادلة أيضًا. هذه فئة دورة مبيعات طويلة. التبني المؤسسي لا يتحرك بسرعة التشفير. تتطور اللوائح ببطء، وتستغرق التكاملات وقتًا، وقد لا تكون الفائزون هم الأكثر أناقة من الناحية التكنولوجية، ولكن أفضل الأنظمة المتصلة. المنافسة حقيقية أيضًا: توجد تقنيات الخصوصية بأشكال عديدة عبر الصناعة، وليس كل الأصول الواقعية ستحتاج إلى سرية كاملة.

ولكن إذا كنت تقيم Dusk كمتداول/مستثمر، فإن أنظف نموذج ذهني هو هذا: Dusk ليست تحاول الهيمنة على DeFi التجزئة. إنها تحاول أن تصبح طبقة التسوية والعقود الذكية للأسواق المتوافقة حيث الخصوصية إلزامية. هذا هدف أضيق، لكنه أيضًا النوع من الأهداف الذي، إذا تم تحقيقه، ينتج استخدامًا طويل الأمد بدلاً من ضجة قصيرة الأمد.

وهذا ما يجعل Dusk مثيرة للاهتمام في عام 2026: إنها لا تبيع خيال التمويل. إنها تبني نحو النسخة المملة، المنظمة، الثقيلة بالقواعد من التمويل التي تتحرك فعليًا تريليونات - بينما تحاول الحفاظ على ما وعدت به التشفير في المقام الأول: الوصول المفتوح، والأسواق القابلة للبرمجة، والتسوية العالمية، دون تحويل حياة الجميع المالية إلى بيانات عامة.